通膨回穩 氣候變遷股票氣勢旺

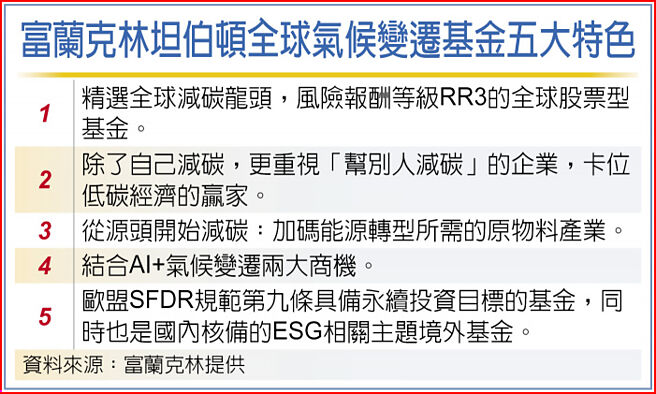

富蘭克林坦伯頓全球氣候變遷基金五大特色

近期美歐公佈的通膨數據持續放緩,加上各數據顯示美國經濟有望實現軟着陸,歐元區11月採購經理人指數自谷底回升,助燃全球股市多頭氣勢。其中美歐通膨降溫提振市場對2024年美歐央行的降息期待,美國10年期公債殖利率自10月19日高點4.9898%回降以來,全球氣候變遷指數上漲9.21%,自11月30日聯合國氣候峰會登場迄今也有0.77%漲幅,表現優於全球股市同期間上漲7.89%及上漲0.60%的表現。

富蘭克林坦伯頓全球氣候變遷基金經理人克雷格‧卡麥隆表示,先前美債殖利率急速攀升讓氣候變遷相關股票面臨逆風,但並未改變其長期趨勢,深入檢視許多公司的長期獲利展望依舊正向,隨着先前股價超跌後的評價面吸引力浮現,提供逢低擇優佈局的機會。預期隨着聯準會等主要央行升息循環結束,2024年有望轉爲降息,美歐公債殖利率走勢恢復穩定,有利氣候變遷股票迴歸基本面,許多股票評價面重新回升空間可期。

克雷格‧卡麥隆指出,今年聯合國氣候峰會首次檢視2015年《巴黎協定》對政府應對氣候變遷行動的影響力,截至目前全球氣候政策的成績並不理想,預期將加速新一輪氣候行動,隨着全球各國推動朝淨零目標邁進,將爲提供氣候變遷解決方案的企業、電動車產業鏈及替代能源相關產業帶來龐大商機,也看好已做好低碳轉型準備的原物料或工業龍頭企業。

富蘭克林證券投顧認爲,展望年底至2024年初,全球景氣降溫但仍有韌性、主要央行貨幣政策從緊縮轉中性、未來有望進一步轉寬鬆環境,有利全球股債市多頭氛圍。隨着更多國際機構倡議、政府單位、民間企業及金融機構積極應對氣候變遷帶來的挑戰,看好氣候變遷是未來5至10年的投資主流之一,建議投資人將全球氣候變遷主題型股票基金列爲投資組合的核心要角,網羅全方位氣候商機。