特別股雙利多 進場正逢時

2023年6月「洞悉特別股」報告觀察面向說明

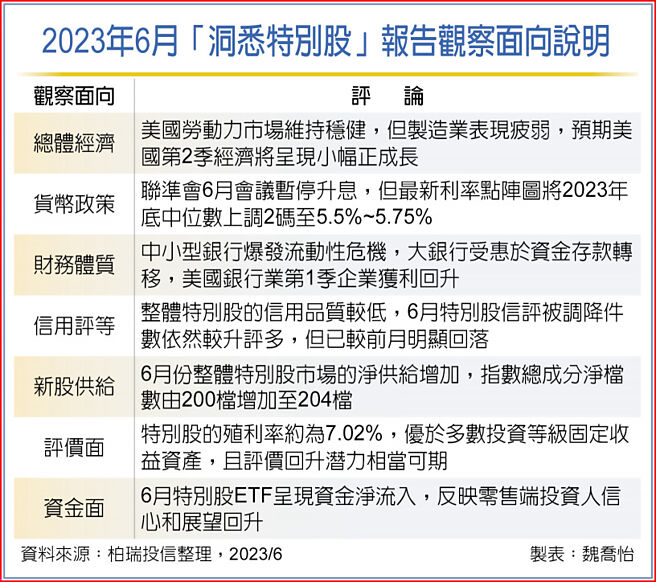

美國經濟有韌性,加上聯準會接下來將再升息2碼,美國公債殖利率呈現大幅上行,但6月整體特別股仍受惠利差收斂而上漲。法人表示,聯準會預期再升息,帶動特別股殖利率上揚至多年來高點,加上基本面無虞、價格仍具回升空間,特別股已浮現中長期投資甜蜜點,特別股ETF也出現資金流入趨勢。

柏瑞特別股息收益基金經理人馬治雲分析,據7月中的聯邦利率期貨顯示,聯準會下半年升息2碼的機率爲20%,逐漸朝點陣圖升息2碼的方向靠近。市場預估,美國10年期公債殖利率可能會因此往4%至4.25%區間移動,反映市場逐漸接受升息兩碼的概率,但特別股指數佔比較高的金融業,依然展現穩健的財務體質。

據聯準會6月公佈今年銀行壓力測試結果顯示,全數23家受測銀行皆可承受得住嚴重的經濟衰退,在計入高達5,410億美元的預估損失後,這些銀行仍能維持最低資本水準、同時繼續向消費者和企業提供貸款,且這些銀行在測試中的普通股一級資本比例最低仍有10.1%,亦遠高於監管要求的4.5%。

柏瑞投信指出,結果反映美國大型銀行有足夠的資本,抵禦嚴重的經濟衰退,也爲這些銀行未來的股票回購和股息計劃鋪平道路,支付特別股股息的能力更應該不是問題。聯準會未來幾個月也將加強對地區性銀行的監管,以避免年初地區銀行危機再現。

羣益全球特別股收益基金經理人邱鬱茹強調,從利率面來看,通膨逐漸回落將有望進入升息循環的尾聲,然觀察歷年利率走勢,皆主導特別股的資金流向,因利率風險的降溫,讓特別股資金從流出轉爲流入,顯示特別股慢慢重回市場的目光,投資價值悄然浮現。

展望後市,邱鬱茹認爲,聯準會升息步伐有望放緩,利率風險料降溫,且通膨數據優於預期,商品與服務等物價壓力皆獲得舒緩,有望使美債殖利率回落,維穩特別股價格。加上整體銀行業的資本體質表現優異,如此對特別股的主要發行主體的金融業而言,將更加有利。